BANKING EVERYWHERE: Adu Strategi Bisnis Digital Banking Bank-Bank Kakap (Part 1)

- Laporan khusus mengenai Banking Everywhere, khususnya neobank dan strategi bank-bank kakap di Indonesia menghadapi era bank digital. Lapsus ini merupakan rangkaian analisis perbankan yang mengarah ke industri 4.0.

Banking Everywhere

BANKING EVERYWHERE – Meski saat ini layanan perbankan digital makin bermunculan, nyatanya semakin banyak keluhan yang dirasakan oleh nasabah.

Keluhan itu mulai dari serangan siber, fasilitas chat yang tidak mumpuni, perpindahan antar menu yang memakan waktu, aplikasi error setelah pembaruan versi, hingga belum tersedianya layanan digital secara penuh yang mengharuskan nasabah datang ke kantor cabang.

Hal itu terekam dalam pantauan pembicaraan warganet di Twitter selama 1-16 Januari 2022 yang dilakukan TrenAsia.com. Dari sekitar1.085 cuitan, 19% di antaranya mengeluhkan beberapa layanan perbankan digital seperti aplikasi Jenius (BTPN), Bank Jago, dan CIMB Mobile.

- Masuk PKPU, Peringkat Waskita Beton (WSBP) Turun Jadi idD

- Menimbang Asa Bank BCA Milik Grup Djarum Hadapi Tahun Macan Air

- Grup MCAS: Anak Usaha NFCX Teken Kerja Sama Distribusi Produk Susu Olahan Asal China

Tidak dimungkiri, perilaku nasabah di era digital telah berubah. Mereka menuntut kepraktisan, kecepatan dan keandalan. Jika layanan perbankan digital tersebut dirasa tidak andal dan tidak membuatnya nyaman, nasabah akan cepat beralih ke aplikasi perbankan sebelah.

Tercatat sejak lahirnya aturan layanan perbankan digital (digital banking) POJK Nomor 12/POJK.03/2018, hingga kini sudah 14 bank terlibat dalam layanan perbankan digital, termasuk Jenius dari PT Bank BTPN Tbk (BTPN), Aladin Bank dari Bank Aladin (BANK), Wokee dari PT Bank KB Bukopin Tbk (BBKP), Jago dari PT Bank Jago Tbk (ARTO), MotionBanking dari MNC Bank (BABP), Digibank dari Bank DBS dan TMRW dari Bank UOB.

Lalu Bank BCA Digital (Blu), PT Bank Raya Indonesia Tbk (AGRO), PT Bank Neo Commerce Tbk (BBYB), PT Bank Capital Indonesia Tbk (BACA), PT Allo Bank Indonesia Tbk (BBHI), PT Bank QNB Indonesia Tbk (BKSW), PT bank Sea Bank Indonesia dan PT Bank KEB Hana Indonesia.

Ketatnya persaingan untuk memperebutkan nasabah jaman now ini membuat bank tradisional berlomba meracik strategi agar layanan perbankan digital mereka menjadi pemenang. Untuk melihat peta persaingan saat ini, setidaknya, monthly active user (MAU) bisa menjadi salah satu indikator yang bisa digunakan.

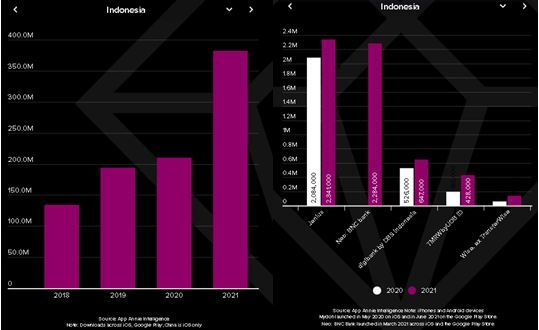

Sumber: Laporan State of Mobile 2022 oleh App Annie, diolah

Menilik laporan State of Mobile 2022 dari App Annie, unduhan aplikasi kategori finance (termasuk layanan perbankan digital) baik dari Android dan iOS di Indonesia terus bertambah. Dari 134,2 juta di tahun 2018, menjadi 194,3 juta di tahun 2019, menjadi 210,1 juta di tahun 2020 dan menjadi 382,1 juta di tahun 2022. Sejalan dengan ini, unduhan layanan perbankan digital juga terus tumbuh. Misalnya saja Jenius yang naik dari 2,1 juta di 2020 menjadi 2,3 juta di 2021, Digibank yang naik dari 526 ribu di 2020 menjadi 647 ribu di 2021 dan TMRW yang naik dari 200 ribu di 2020 menjadi 428 ribu di 2021.

Jika dirinci, ada beberapa layanan perbankan digital yang masuk dalam daftar 10 aplikasi paling banyak di-download tahun lalu, termasuk NeoBank, BRIMo dan Livin by Mandiri. Adapun dari sisi MAU, ada beberapa layanan perbankan digital dengan pengguna aktif bulanan paling banyak yang masuk daftar 10 aplikasi dengan MAU paling besar, di antaranya adalah BCA Mobile, New Livin, BRIMo, Mandiri Online, Neo Bank, dan BNI Mobile Banking.

BANKING EVERYWHERE: Beradu Strategi

Digital & Offline Channel Strategy Division Head Banking PT Bank KB Bukopin Tbk (BBKP) Charles Budiman menyatakan perseroan bersama main shareholder barunya, KB Kookmin Bank, memiliki visi yang jelas dalam pengembangan bisnisnya ke depan, yakni menjadikan layanan perbankan digital mereka, Wokee, sebagai salah satu pilar bisnis utama. Terkait layanan perbankan digital, setidaknya ada empat strategi yang dimiliki perseroan.

Pertama, komitmen investasi. Tidak main-main, perseroan dalam dua tahun ke depan mengalokasikan sekitar 16% - 20% dari total investasi mereka tiap tahunnya khusus untuk pengembangan layanan perbankan digital dan pembaruan infrastruktur IT secara keseluruhan. Hal ini mengingat, percuma saja memiliki layanan perbankan digital yang cantik di depan (aplikasi mobile) jika tidak didukung dengan mesin yang sepadan dengan kemajuan jaman di belakangnya.

Kedua, penambahan fitur – fitur baru. Fitur baru ini harus menarik, misalnya yang belum lama ini dilakukan, yakni fitur sub account di mana user bisa menyimpan uang dengan imbal bunga yang kompetitif dengan deposito namun dengan fleksibiltas jauh lebih baik (bisa ditarik kapanpun). Fitur atau produk baru yang ditawarkan pun harus yang penjelasannya lebih mudah dicerna lewat digital. Misalnya untuk produk mortgage atau loan perumahan yang relatif membutuhkan penjelasan lebih kompleks, perseroan tidak akan lari ke arah sana.

- Pemerintah Perpanjang PPKM di Tengah Perayaan Imlek

- Kemenkes Utamakan AstraZeneca untuk Booster, Ini Kombinasi Booster yang Diizinkan

- Kurs Dolar Hari Ini: Rupiah Berpotensi Menguat di Rentang Rp14.300 - Rp14.380

Saat ini total user Wokee masih tergolong rendah dibanding kompetitor, hanya sekitar 57.000 saja. Begitupun dengan pengguna aktif yang masih tergolong rendah. Dengan pembaruan sistem dan penambahan fitur-fitur baru dalam dua tahun mendatang, diharapkan pengguna aktif kian bertambah.

Ketiga, terhubung dengan ekosistem yang lebih mapan lewat kerja sama. Kerja sama menjadi kunci untuk bisa go to market lebih cepat mengingat kapabilitas dan kapasitas masing – masing perusahaan berbeda – beda. Wokee saat ini telah berkolaborasi dengan ekosistem e-commerce seperti Tokopedia dan Bukalapak. Saat nasabah masuk lewat mereka, back end saat terjadi transaksi pembayaran tetap melalui KB Bukopin.

Keempat, mitigasi risiko siber. Dalam mengembangkan dan merilis setiap fitur baru, faktor keamanan menjadi faktor utama yang betul-betul diujicoba. Hal ini mengingat kriminalitas di dunia siber terus berkembang setiap harinya untuk itu keamanan harus selalu di-update.

“Bahkan CIO kami saat ini spesialisasi beliau sebelumnya adalah di bidang security. Jadi faktor keamanan ini memang benar-benar jadi faktor utama,” kata Charles kepada TrenAsia.com.

BANGKING EVERYWHERE: Kredit Perumahan

Sementara Direktur Operation, IT and Digital Banking PT Bank Tabungan Negara (Persero) Tbk (BBTN) Andi Nirwoto menyatakan perseroan menjadikan layanan perbankan digital sebagai nafas dalam meraih visi perusahaan menjadi Best Mortgage Bank in Southeast Asia in 2025. Strateginya adalah mengembangkan suatu ekosistem mortgage berbasis digital.

Dalam mengembangkan digital mortgage ecosystem tersebut, perseroan fokus pada tiga aplikasi andalan mereka, yakni BTN Properti sebagai one stop housing solution, BTN Smart Residence untuk men-generate fee based income serta BTN Mobile Banking sebagai super apps.

BTN Properti, atau tempat jual beli rumah dari BTN secara online ini terus disegarkan (revamp) dari sisi desain antar muka (UI/UX) agar lebih relevan dengan nasabah millennial jaman sekarang. Aplikasi ini sudah dikunjungi lebih dari 5,3 juta pengguna, didukung lebih dari 3.300 developer, 750.000 unit rumah ter-listing dan nilai transaksi kredit pemilikan rumah (KPR) mencapai Rp750 miliar.

- DJP Jelaskan Alasan Ghozali Wajib Bayar Pajak meski Belum Ada Skema Pajak Kripto

- Wow! Semburan Lapindo Ternyata Menyimpan Harta Karun Mineral Langka

- Kadin Indonesia Ungkap 6 Bisnis yang Bakal Cerah di Tahun Macan Air

BTN Smart Residence sendiri menyasar pengelola residensi (perumahan atau apartemen) dan penghuni rumah. Aplikasi ini menjembatani penghuni dan pengelola residence, seperti memudahkan proses rekonsiliasi tagihan pengelola, kemudahan menyampaikan informasi atau update berita terkait residence oleh pengelola, kepraktisan dalam membayar tagihan dan melakukan pengaduan oleh penghuni dan sebagainya.

Adapun BTN Mobile banking menghubungkan dua aplikasi sebelumnya untuk keperluan transaksi pembayaran. BTN Mobile banking akan terus diperbaharui fiturnya, misalnya pengguna nantinya tinggal mengakses menu online on boarding, isi data, dan kartu identitas serta verifikasi untuk pembukaan rekening baru. Di situ, calon debitur juga dapat mengajukan KPR tanpa harus mengunjungi jaringan kantor Bank BTN.

“Seluruh langkah ini akan melengkapi ekosistem perumahan, mulai dari informasi ketersediaan hunian untuk dibeli, dijual, tren harga, kebijakan terkait properti, hingga memberikan pelayanan bagi pemilik rumah maupun pengembang dalam kesehariannya,” kata Andi kepada TrenAsia.com.

BANKING EVERYWHERE: Mobile Banking

Corporate Secretary PT Bank Mandiri (Persero) Tbk (BMRI) Rudi As Aturridha menyatakan strategi perseroan dalam mengembangkan layanan perbankan digitalnya, Livin by Mandiri, ada lima. Pertama, memperkuat pondasi core banking, infrastruktur transaksi digital, dan menyempurnakan proses bisnis. Kedua, mengembangkan produk layanan perbankan digital yang lebih baik bagi nasabah, misalnya pembukaan rekening secara online. Ketiga, menyesuaikan berbagai macam kanal yang dipakai oleh para nasabah untuk memberikan pengalaman digital terbaik.

Keempat, menggunakan data analitik dan kecerdasaan artifisial (AI) guna membantu menentukan keputusan bisnis, kampanye, dan pemasaran sesuai profil nasabah. Kelima, memperluas ekosistem digital sebagai bentuk partisipasi perseroan dalam open banking untuk memperluas akses nasabah terhadap produk-produk bank.

Adapun total pengguna Livin' by Mandiri per akhir 2021 sebesar 9,8 juta, dengan jumlah transaksi lebih dari 1 miliar dan total nilai transaksi sebesar Rp1.680 triliun. Sementara alokasi belanja modal IT perseroan pada tahun 2022 mencapai Rp2 triliun, sedikit lebih besar dari tahun lalu yang sebesar Rp1,5 triliun.

- Pemerintah Perpanjang PPKM di Tengah Perayaan Imlek

- Kemenkes Utamakan AstraZeneca untuk Booster, Ini Kombinasi Booster yang Diizinkan

- Kurs Dolar Hari Ini: Rupiah Berpotensi Menguat di Rentang Rp14.300 - Rp14.380

Head of Digital Banking, Branchless and Partnership PT Bank CIMB Niaga Tbk (BNGA) Bambang Karsono Adi menyatakan strategi perseroan dalam mengembangkan layanan perbankan digitalnya, OCTO Mobile, yakni dengan menjadikannya sebuah Super App yang mengedepankan aspek humanis.

OCTO Mobile mengambil pendekatan humanis dengan membangun ikatan emosional yang kuat dibanding hanya bersifat transaksional. Ia mentransformasi pengalaman keuangan sehari-hari. Misalnya masyarakat tidak perlu repot lagi mengeluarkan uang tunai atau kartu dari dompet untuk bertransaksi karena semua sudah cashless dan cardless. Ini juga didukung dengan fitur agar dapat meningkatkan aspek customer experience seperti kepuasan nasabah serta menjadikan CIMB Niaga menjadi bank of choice.

Direktur PT Bank Central Asia Tbk (BBCA) Gregory Hendra Lembong menyatakan strategi perseroan dalam mengembangkan layanan perbankan digitalnya adalah dengan memperkuat ekosistem pelayanan jasa keuangan lewat kolaborasi strategis dengan berbagai mitra perusahaan, termasuk perusahaan e-commerce dan fintech.

Selain itu, perseroan juga memperkuat ekosistem finansial, penyempurnaan dan modernisasi infrastruktur teknologi informasi yang dimiliki dalam mendukung keandalan dan keamanan berbagai layanan perbankan transaksi digital sehingga diharapkan dapat mendukung pertumbuhan bisnis perusahaan. Dari sisi capex atau belanja modal IT sendiri, BCA menyiapkan rata-rata sekitar Rp5 triliun setiap tahunnya.

Direktur Digital dan Teknologi Informasi PT Bank Rakyat Indonesia (Persero) Tbk (BBRI) Indra Utoyo menyatakan ada tiga strategi perseroan dalam mengembangkan layanan perbankan digitalnya, BRIMo, Pertama, upgrade UI dan UX secara berkala demi pertumbuhan volume transaksi dan jumlah user secara signifikan.

Kedua, pendekatan eksploitasi atau kolaborasi dengan fintek misalnya dengan Investree sehingga menjadi pionir institutional lender pertama di Indonesia dengan NPL di bawah 0,5%. BRI lewat BRI Venture Capital yang menginvestasikan kepada start up yang sesuai dengan misi perseroan juga terus berkolaborasi.

Ketiga, pendekatan eksplorasi dengan membangun open API banking pertama di Indonesia, BRIAPI. Ini membuka jalan bagi pihak ketiga untuk dapat mengintegrasikan produk dan layanan BRI ke dalam apikasi front end-nya dengan cepat, hanya 2 jam saja.

Direktur IT & Operasi PT Bank Negara Indonesia (Persero) Tbk atau BNI YB Hariantono menyatakan, dalam ekspansi bisnis digital, perseroan fokus pada tiga produk yang menjadi product champion, API Open Banking, BNIDirect dan BNI Mobile banking.

Hingga akhir tahun 2021, BNI Open API tercatat telah memiliki 443 jenis layanan, yang diklaim merupakan yang terbanyak di antara bank peers. BNI Open API juga telah memiliki lebih dari 4.000 mitra.

Sementara BNIDirect, atau solusi layanan transaksi yang terintegrasi untuk nasabah bisnis dan institusi, termasuk UMKM, memiliki berbagai fitur termasuk manajemen pembayaran, manajemen koleksi, manajemen likuiditas, audit dan reporting, hingga layanan Garansi Bank dan ekspor-impor seperti L/C dan trade.

Karena keandalannya, BNIDirect juga digunakan oleh digital clients seperti e-commerce dan fintech. Total digital clients BNIDirect telah mencapai 321, meningkat dari tahun 2020 yang tercatat 198 klien. Adapun total transaksi BNIDirect sepanjang 2021 telah mencapai 494,3 juta transaksi dengan pertumbuhan 115,3% yoy, dengan nilai transaksi mencapai Rp4.615 triliun naik 14,2% yoy.

Adapun BNI Mobile Banking saat ini memiliki 10,81 juta dengan pertumbuhan38,9% yoy. Nilai transaksi telah mencapai Rp615 triliun, naik 31,9% yoy dengan jumlah transaksi mencapai 434 juta naik 43,4% yoy,

BANKING EVERYWHERE: RoI Yang Terukur

Dari berbagai strategi dan komitmen investasi bank digital tersebut, masing-masing menuai hasil dengan kecepatan yang berbeda sesuai dengan strategi dan agenda jangka panjang layanan perbankan digitalnya.

Bank Bukopin misalnya, lewat Wokee, mencatatkan pendapatan berbasis komisi (fee based income) dari transaksi digital yang kian meningkat, khususnya dari sisi payment point online bank (PPOB) atau pembayaran tagihan lewat fasilitas perbankan seperti pembayaran listrik, pulsa dan sebagainya. Saat ini Bank berlomba-lomba menghasilkan produk yang bisa meningkatkan kapabilitas FBI mereka dan transaksi digital terbukti sangat membantu.

“Ke depannya kami juga akan terus meningkatkan FBI sebanyak mungkin lewat transaksi digital ini, Karena kalau enggak, akan sangat berat sekali mengkompensasi pendapatan laba bersih (net interest income/NII) yang trennya secara makro terus menurun,” kata Charles kepada TrenAsia.com.

- Masuk PKPU, Peringkat Waskita Beton (WSBP) Turun Jadi idD

- Menimbang Asa Bank BCA Milik Grup Djarum Hadapi Tahun Macan Air

- Grup MCAS: Anak Usaha NFCX Teken Kerja Sama Distribusi Produk Susu Olahan Asal China

Sementara Bank BTN mengaku meraup pundi-pundi fee based income dari dua aplikasi mereka BTN Properti dan BTN Smart Residence. Upaya lain dari perseroan untuk membuka pundi –pundi fee based income adalah menambah fitur baru BTN Mobile banking berupa pembukaan rekening dan pengajuan KPR atau online on boarding loan.

Adapun Bank Mandiri mengaku Livin sejauh ini mampu meningkatkan kepercayaan masyarakat dan nasabah dalam memilihnya sebagai partner pilihan utama dalam bertransaksi.

Hal ini tercermin pada meningkatnya rasio dana murah (current account and saving account/CASA) yang meningkat sebesar 7,15% yoy per kuartal III-2021, yakni di level 74,57%. CASA juga turut menyumbang pertumbuhan DPK serta turut berkontribusi menjaga Cost of Fund (year to date) perseroan (bank only) di angka 1,62%.

BNI mengakui bisnis digital turut mendongkrak pendapatan non bunga atau FBI, yang pada akhir tahun 2021 lalu tumbuh 12,8% yoy menjadi sebesar Rp13,64 triliun. Pertumbuhan FBI tersebut mayoritas didukung oleh Fee Consumer dan Fee Business Banking yang masing – masing tumbuh 6% dan 10,7% yoy.

BACA JUGA:

BANKING EVERYWHERE: Neobank dan Sejarah Bank Digital (Part 1)

BANKING EVERYWHERE: Neobank dan Sejarah Bank Digital (Part 2)

BANKING EVERYWHERE: Neobank dan Sejarah Bank Digital (Part 3 - Habis)

BANKING EVERYWHERE: Jalan Panjang Industri Perbankan Menuju Era Digital 4.0