BANKING EVERYWHERE: Adu Strategi Bisnis Digital Banking Bank-Bank Kakap (Part 2 - Habis)

- Laporan khusus mengenai Banking Everywhere, khususnya neobank dan strategi bank-bank kakap di Indonesia menghadapi era bank digital. Lapsus ini merupakan rangkaian analisis perbankan yang mengarah ke industri 4.0.

Banking Everywhere

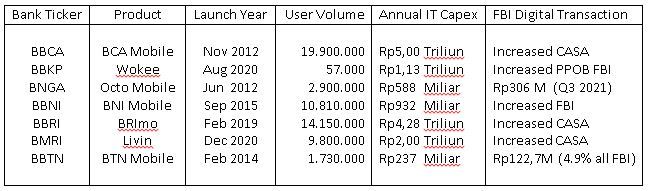

BANKING EVERYWHERE - Di tengah maraknya bank digital bermunculan seperti Bank Jago, Bank Neo Commerce, Allo Bank, Sea Bank, bank tradisional terus melahirkan layanan perbankan digital. Di antaranya Jenius by BTPN, Livin by Mandiri, Wokee by Bukopin, Digibank by DBS Indonesia, BRIMo by BRI, Blu by BCA dan sebagainya.

Namun apa saja racikan yang diperlukan agar suatu layanan perbankan digital tak ajur dan bahkan bisa jadi pemenang dalam menapaki era perbankan 4.0 atau banking everywhere saat ini?

Direktur Bisnis ADVANCE.AI untuk Indonesia, Ronald Molenaar, menyatakan meski setiap bank tradisional punya pendekatan yang berbeda dalam mengembangkan layanan perbankan digital sesuai dengan kebutuhan dan karakteristik masing-masing nasabahnya, setidaknya ada benang merah yang bisa ditarik.

- Lampaui Pendapatan Tahun Lalu, Perumnas Optimistis Caplok Pasar Lebih Luas di Tahun 2022

- Enam Tahum Dicuri, Bitcoin Senilai Rp50,8 Triliun dari Bitfinex Sudah Dipindahtangankan Pelaku

- Perluas Jaringan Konsumen Ritel Online di Negeri Jiran, Grab Akusisi Supermarket Malaysia

Pertama, komitmen dalam bentuk alokasi belanja yang dikhususkan untuk pengembangan layanan perbankan digital dan solusi teknologi informasi (TI) pendukung lainnya. Nilai nominalnya bervariabel tergantung dari seberapa canggih teknologi yang akan dibenamkan, namun presentasinya bisa diseragamkan.

Misalnya, layanan perbankan digital dengan kemampuan teknologi AI tentu lebih mahal, karena ia bisa diterapkan di seluruh rantai nilai proses utama, mulai dari penjaminan pinjaman dan asuransi, nasihat keuangan untuk produk investasi, deteksi penipuan, manajemen klaim, pemasaran, serta penjualan dan distribusi.

Kedua dan yang lebih mendasar, adalah perubahan pola pikir organisasi dan manajemen sendiri. Ini harus datang dari manajemen puncak yang harus mendorong peta jalan dan strategi transformasi bisnis yang berkesinambungan.

Bank tradisional tentu berperilaku sangat berbeda dan memiliki kebutuhan yang sangat berbeda dibanding bank digital misalnya, sehingga perlu ada strategi yang jelas bagi bank tradisional untuk meluncurkan layanan perbankan digital tanpa harus membingungkan pelanggan mereka, dan bahkan staf internal mereka sendiri.

“Yang lebih mendasar, perubahan pola pikir organisasi dan perilaku serta strategi jangka panjang,” kata Ronald kepada TrenAsia.com, Selasa, 18 Januari 2022.

Ketiga, perlu pengukuran jelas dari investasi atau alokasi belanja modal untuk layanan perbankan digital tersebut. Imbal hasil investasi (return of investment/RoI) ini berbeda masing-masing bank tergantung dari strategi mereka.

Beberapa dapat melewati BEP (break even point) dan bahkan menghasilkan keuntungan hanya dalam beberapa tahun, sementara yang lainnya mungkin membutuhkan waktu lebih lama tergantung pada strategi jangka panjang dan pendekatan segmentasi pelanggan mereka.

Namun ada ukuran yang jelas misalnya pendapatan berbasis komisi atau FBI (fee based income) dari transaksi digital perlahan meningkat dibanding dengan pendapatan dari selisih bunga atau NIM (net interest margin). Itulah mengapa penyelarasan internal dan strategi transformasi bisnis sangat penting.

Direktur Operation, IT and Digital Banking PT Bank Tabungan Negara (Persero) Tbk (BBTN), Andi Nirwoto menyatakan ada berbagai variasi inisiatif stragis IT yang sedang berjalan di BTN dengan sebaran BEP / ROI di kisaran kurang dari lima tahun.

“Angka ini berbeda untuk masing masing insiatif strategis yang berjalan,” kata dia kepada TrenAsia.com secara terpisah.

Bank yang memiliki aplikasi mobile dengan pengguna aktif 710.310 pangguna (customer information file/ CIF) ini memang gencar membelanjakan modal yang didedikasikan khusus untuk layanan bank digital. Rerata, tiap tahunnya sebanyak 34% dari belanja modal (capital expenditure/capex) IT diarahkan ke sana.

Dari pengalaman ADVANCE.AI melayani beberapa klien seperti Bank Jago, Bank CIMB Niaga, Bank QNB, Bank KEB Hana, Bank BTPN, Bank Danamon dan Bank Mega, mereka yang memiliki proses kerja paling efisien dan optimal dalam transformasi digitalnya umumnya lebih cepat menuai hasil atau RoI.

ADVANCE.AI sendiri merupakan penyediakan beberapa layanan seperti pengecekan OCR KTP, Risky Faces dan Liveness Detection kepada kliennya yang digunakan untuk beberapa use case.

Di antaranya orientasi jarak jauh (menyederhanakan proses orientasi akun baru dan mencegah penipuan identitas selama proses eKYC, pemanfaatan data identitas, data pembayaran), transaksi berisiko tinggi (melindungi akun pelanggan dengan otentikasi biometrik untuk keamanan digital yang jauh lebih tinggi) dan aplikasi kartu kredit (mencegah penipuan kartu kredit dan verifikasi dokumen identitas).

Ceruk Layanan Perbankan Digital

Mengapa bank tradisional dengan infrastruktur yang lebih mapan repot-repot meladeni persaingan dari bank digital? Layanan perbankan digital adalah upaya jangka panjang mereka untuk memposisikan diri dengan pertumbuhan di masa depan dan keterlibatan atau istilahnya stay relevant dengan generasi pelanggan baru.

Tidak dimungkiri, generasi pelanggan baru saat ini didominasi oleh millennial. Dari data Worldometers, satu dari dua penduduk Indonesia berusia di bawah 30 tahun. Mereka adalah nasabah masa depan yang menuntut kemudahan, kepraktisan, kenyamanan, keamanan, dan keandalan di ujung jari mereka. Jika bank tradisional tak acuh dengan generasi ini, mereka berisiko menjadi tidak relevan.

Menurut survei McKinsey Personal Financial Services 2021, 78% konsumen Indonesia sudah aktif menggunakan perbankan digital. Dalam survei yang sama, 55% responden mengatakan mereka sudah jarang menggunakan uang tunai sejak pandemi COVID-19, sementara 80% berencana untuk mempertahankan atau meningkatkan penggunaan mobile dan perbankan online di masa depan.

Meski penetrasi digital tergolong tinggi di Indonesia, namun tidak dengan penetrasi kredit. Unbanked people ini menjadi ceruk yang diperebutkan bank-bank digital, yang saat ini jumlahnya tidak kurang dari 7 bank digital ditambah 7 lainnya dikabarkan sedang mengantre izin dari Otoritas Jasa Keuangan (OJK). Ini juga mengapa layanan perbankan melalui platform atau lembaga alternatif di luar bank tradisional dan industri keuangan non bank (IKNB) menjamur. Misalnya di perusahaan ritel dan e-commerce.

“Dengan demikian jelas bahwa bank tradisional yang tidak mengoptimalkan layanan perbankan digital akan tertinggal,” kata Ronald.

Tantangan Demi Tantangan

Beberapa bank tradisional masih memiliki mental dan mindset yang silau dalam mengembangkan layanan perbankan digital. Ini bukan tanpa alasan.

Sistem lama bank menghambat kemajuan transformasi digital karena mereka harus mengelola interoperabilitas dengan infrastruktur manajemen data mereka saat ini dan platform vendor lainnya. Sumber daya dan waktu yang diperlukan untuk mengintegrasikan data dari banyak vendor berarti banyak juga yang harus dilakukan dengan biaya implementasi yang tinggi.

Pada saat yang sama, mereka harus memastikan keamanan data di dalam dan di luar lokasi mereka sambil menavigasi sistem informasi, risiko dan infrastruktur teknologi yang lebih baik di tengah akuran perbankan yang masih ketat.

- Bank Mega (MEGA) Raup Laba Bersih hingga Rp4,01 Triliun di 2021

- GoToko Lanjutkan Ekspansi Setelah Sukses Beroperasi Satu Tahun

- Realisasi Kredit Properti Tembus Rp465 Triliun Sepanjang 2021

Meski saat ini bank digital, yang lebih menarik bagi segmen millennial dan Gen Z, menghasilkan laba lebih rendah dari bank tradisional yang lebih menarik bagi segmen yang lebih tua dan makmur, namun bank tradisional sepatutnya tidak hanya fokus pada jangka pendek dan menyeimbangkan biaya dengan potensi laba.

Jika dirinci, tantangan layanan perbankan digital saat ini terbagi menjadi dua:

Tantangan infrastruktur utama berupa proyek infrastruktur publik untuk akses broadband dan koneksi Internet yang murah dan andal di kota tier 2 dan 3; kurikulum atau program nasional untuk melatih tenaga kerja dalam keterampilan digital, karena kurangnya talenta digital-savvy serta pendidikan yang menjadi kunci dalam menjembatani kesenjangan literasi keuangan dan digital di Indonesia.

Kemudian tantangan dalam bank tradisional berupa keamanan infrastruktur TI: permukaan besar untuk potensi serangan di ruang digital, dimana solusinya bisa melibatkan vendor Saas yang dapat diskalakan; kemampuan untuk menambang data dari transaksi untuk lebih memahami dan melibatkan pelanggan serta memutuskan apakah akan membuat platform yang sama sekali baru atau memutakhirkan layanan perbankan digital yang ada, dengan memperhatikan masalah lama dengan platform yang ada.

Mitigasi Risiko Data dan Siber

Tidak dimungkiri, meskipun orang Indonesia antusias dengan teknologi baru dan terbuka untuk mencobanya, kepercayaan dan keamanan tetap menjadi perhatian utama. Itulah mengapa bank digital belum menjadi pilihan utama masyarakat Indonesia saat ini untuk semua kebutuhan transaksi perbankan mereka.

Menurut studi VMWare Digital Frontier 3.0, 79% dari mereka yang disurvei melaporkan bahwa keamanan adalah prioritas nomor satu untuk memilih penyedia layanan keuangan. Namun, 51 persen berbagi bahwa mereka merasa paranoid bahwa organisasi melacak dan merekam data pribadi mereka di perangkat mereka.

Memperhatikan sentimen konsumen di atas, lead generation (akuisisi nasabah baru) masih menjadi masalah utama bagi bank digital yang ada di Indonesia. Selain itu, risiko keamanan siber meningkat secara signifikan karena miliaran titik data pelanggan ditangkap dan diproses oleh bank digital dan perbankan digital sepanjang waktu.

- Lampaui Pendapatan Tahun Lalu, Perumnas Optimistis Caplok Pasar Lebih Luas di Tahun 2022

- Enam Tahum Dicuri, Bitcoin Senilai Rp50,8 Triliun dari Bitfinex Sudah Dipindahtangankan Pelaku

- Perluas Jaringan Konsumen Ritel Online di Negeri Jiran, Grab Akusisi Supermarket Malaysia

Bank digital dan perbankan digital yang teknologi dan proses keamanannya masih ditingkatkan sama-sama dapat menjadi tempat berburu penjahat dunia maya, dan rantai pasokan pihak ketiga yang tidak aman dapat dimanfaatkan untuk meluncurkan serangan.

“Di sini, manajemen data yang lebih baik dan solusi anti-penipuan adalah kuncinya,” kata Ronald.

Menerapkan kerangka kerja perlindungan dan pengelolaan data yang tepat untuk memastikan bahwa data diamankan sambil mematuhi undang-undang manajemen data di Indonesia akan menghemat waktu dan uang dalam memulihkan kerugian kredit akibat pencurian dunia maya.

Ditambahkan Ronald, risiko keamanan siber hanya akan menjadi lebih besar ketika aktor jahat menjadi lebih canggih dalam pendekatan mereka. Ini termasuk identitas sintetis dan peniruan identitas serta penipuan rekayasa sosial, yang membuat verifikasi identitas dan manajemen risiko menjadi penting di dunia yang mengutamakan digital.

Untuk mengurangi risiko ini, tiga hal mendasar penting: mengidentifikasi sebanyak mungkin transaksi terlarang (dan memasukkannya ke daftar hitam); mengoptimalkan proses operasi manual tradisional dan mengganti banyak proses melalui otomatisasi; dan mengurangi proporsi pemalsuan.

Keamanan dan privasi data juga harus menjadi yang paling penting, terutama sejak covid-19 di mana lebih banyak data dikumpulkan. Bank perlu memiliki budaya privasi data dan perlindungan keamanan yang kuat.

BACA JUGA:

BANKING EVERYWHERE: Neobank dan Sejarah Bank Digital (Part 1)

BANKING EVERYWHERE: Neobank dan Sejarah Bank Digital (Part 2)

BANKING EVERYWHERE: Neobank dan Sejarah Bank Digital (Part 3 - Habis)

BANKING EVERYWHERE: Jalan Panjang Industri Perbankan Menuju Era Digital 4.0

BANKING EVERYWHERE: Adu Strategi Bisnis Digital Banking Bank-Bank Kakap (Part 1)