OJK Mau Batasai Pendanaan dari Institusi, KlikA2C: 65 Persen Lender Kami Ritel

- Chief Executive Officer (CEO) KlikA2C, Djoemingin Budiono menyatakan tak risau dengan rencana Otoritas Jasa Keuangan membatasi pendanaan dari super lender atau lender institusi di platform fintech lending

Fintech

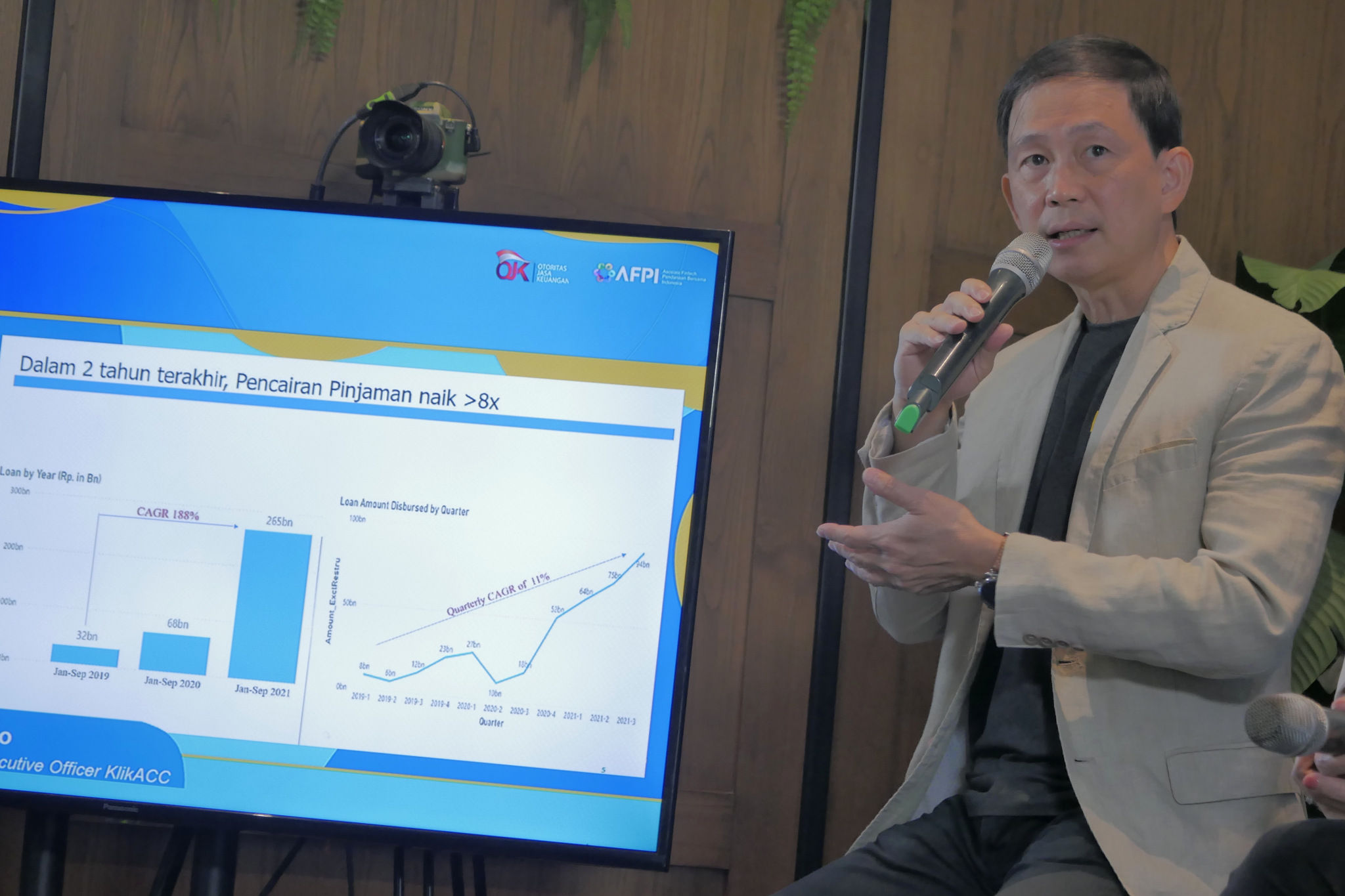

JAKARTA – Chief Executive Officer (CEO) KlikA2C, Djoemingin Budiono menyatakan tak risau dengan rencana Otoritas Jasa Keuangan (OJK) membatasi pendanaan dari super lender atau lender institusi di platform fintech lending.

Djoe memaparkan, komposisi pendana (lender) di KlikA2C adalah sekitar 65% ritel alias perseorangan dan 35% lender institusi. Ia percaya diri bahwa lender ritel akan tetap banyak menanamkan uangnya di KlikA2C karena imbal hasil bunga yang didapatkan.

“Bisa dilihat di website, imbal hasil bunga kami 3-5 kali lebih besar dari bunga deposito. Apalagi dengan pinjaman sektor produkstif yang kami kelola membuat lender ritel lebih bersemangat,” kata Djoe dalam konferensi pers KlikA2C, Selasa 23 November 2021.

- Pinjol alias Fintech P2P Lending Ramai Gulung Tikar, Ini Penjelasan AFPI

- Kurs Dolar Hari Ini: Yield Obligasi AS Menggeliat, Rupiah Kembali Loyo

- Namarin Institute Sebut Pemulihan Ekonomi Butuh Efisiensi Logistik Pelabuhan

Adapun komposisi lender ritel di KlikA2C didominasi oleh usia dewasa antara 40 sampai 50 tahun. Alasannya, ketentuan minimum pendanaan di KlikA2C terbilang cukup besar yakni Rp100 juta, sehingga lender ritel yang mendanai adalah lender yang terbilang ‘berduit’.

“Di bawah Rp100 juta nggak bisa masuk. Kenapa? Karena kami mau lender yang masuk adalah mereka yang mengerti tentang sektor yang ingin didanai, karena lender lah yang memilih mau mendanai usaha apa,” ujar Djoe.

Dari kaca mata industri, Direktur Eksekutif Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI), Kuseryansyah sepakat untuk mendukung pertumbuhan lender ritel. Fokus AFPI saat ini adalah membuat dan memastikan anggota asosiasi tetap kredibel sehingga membuat tiap lender baik institusi maupun ritel nyaman dan aman mendanai di fintech lending.

“Makin kredibel penyelenggara, maka kepercayaan lender dan peminjam (borrower) akan kuat dan terus tumbuh,” terang Kus.

AFPI juga berharap ke depan lender dan borrower makin teredukasi dengan beragam produk yang dimiliki oleh penyelenggara. Seperti misalnya pinjaman di sektor produktif yang jenisnya bermacam-macam, misalnya invoice financing.

“Produk ini (invoice financing) sebetulnya menarik sekali dan peminatnya paling tinggi, tapi sayangnya belum banyak yang tahu,” lanjut Kus.