Outlook Perbankan 2022: Aksi Merger Akuisisi Marak, Tren Bunga Deposito Tinggi hingga Likuiditas Kian Ketat

- Setidaknya ada tiga tren yang akan terjadi: masih maraknya aksi caplok bank baik oleh perusahaan digital maupun konglomerasi, tren bunga deposito yang lebih tinggi serta likuiditas yang agak mengetat.

Industri

JAKARTA -Tahun 2022 merupakan tahun ketiga perekonomian Indonesia dipaksa untuk berdampingan dengan pandemi COVID-19. Berbagai sektor bisnis dan industri mulai menunjukan pemulihan berkelanjutan.

Lantas, bagaimana dengan sektor perbankan dan finansial sendiri? Setidaknya ada tiga tren yang akan terjadi: masih maraknya aksi caplok bank, baik oleh perusahaan digital maupun konglomerasi, tren bunga deposito yang lebih tinggi, serta likuiditas yang agak mengetat.

Masih Marak Aksi Merger and Acquisition

Regulasi Otoritas Jasa Keuangan (OJK) terkait pemenuhan modal inti minimal Rp3 triliun, mau tidak mau akan mendorong perbankan melakukan aksi merger dan akuisisi. Faktor lain yang juga menjadi pendorong adalah tuntutan kebutuhan dan perilaku nasabah di era saat ini terhadap layanan digital. Sehingga, mau tidak mau perbankan akan mulai serius menggarap segmen bisnis digital. Lalu juga faktor ketidakpastian ekonomi sendiri yang akan mendorong perbankan untuk memperkuat permodalan mereka.

Adapun tren raksasa teknologi mengakuisisi bank mini akan berlanjut lantaran didorong beberapa hal. Di antaranya, faktor current account savings account (CASA) atau dana murah sehingga setiap raksasa teknologi menginginkan layanan perbankan dalam ekosistem mereka. Bahkan trennya sudah bergeser ke conditional sales and purchase agreement (CSPA).

- BRI Kucurkan Pembiayaan Rp4,65 Triliun untuk Chandra Asri Petrochemical (TPIA)

- LinkAja Perluas Transaksi Digital Keuangan dengan QRIS hingga Wilayah 3T

- Lanjutkan Kinerja RUPS 2020, Bank BNI Lakukan Buyback Untuk Saham Treasury

Faktor lain adalah regulasi dari Bank Indonesia (BI) yang mensyaratakan batasan dana floating mereka para penyedia wallet dan payment yang bisa mereka simpan dan kelola sendiri sehingga sisanya harus tetap tersimpan di bank. Mau tidak mau, target memiliki bank sendiri kian relevan bagi mereka.

Sedikit menilik tahun 2021, sejumlah raksasa teknologi gencar mengakuisi bank kecil. Mulai dari Sea Group, induk Shopee yang mengakuisisi PT Bank Kesejahteraan Ekonomi (BKE) dan mengubah namanya menjadi PT Bank Seabank Indonesia, lalu GoTo lewat GoPay mengakuisisi saham PT Bank Jago Tbk (ARTO), Ajaib Group lewat PT Takjub Finansial Teknologi mengakuisisi saham PT Bank Bumi Artha Tbk (BNBA) serta terbaru, Grup EMTEK lewat PT Elang Media Visitama mengakusisi saham PT Bank FAMA Internasional.

Fintek pembiayaan pun tidak tinggal diam dan turut mengakuisisi perbankan. Misalnya PT Akulaku Silvrr Indonesia mengakuisisi saham PT Bank Neo Commerce Tbk (BBYB). Lalu juga induk Kredivo lewat PT Finaccel Teknologi Indonesia mengakuisisi saham PT Bank Bisnis Internasional Tbk (BBSI). Terkini, WeLab Ltd dikabarkan akan mengakuisisi saham PT Bank Jasa Jakarta.

Sebaliknya, bank yang lebih mapan pun mencaplok bank mini untuk dijadikan bank digital, seperti halnya PT Bank Central Asia Tbk (BBCA) yang mencaplok Bank Royal Indonesia kemudian dijadikan BCA Digital dan PT Bank Rakyat Indonesia Tbk (BBRI) yang mencaplok PT Bank Rakyat Indonesia Agroniaga TBk kemudian dijadikan PT Bank Raya Indonesia Tbk (AGRO).

Tren Bunga Deposito Lebih Tinggi

Tingkat bunga deposito memang sangat bergantung pada perkembangan beberapa faktor termasuk suku bunga The Fed, tingkat suku bunga acuan BI, tren pasar dan kondisi likuiditas perbankan.

Saat ini, bunga deposito memang sedang dalam tren terendah menyusul suku bunga acuan BI yang sudah turun di level 3,5%. Begitupun dengan suku bunga Lembaga Penjamin Simpanan (LPS) yang mengikuti di level 3,5%.

Otomatis suku bunga deposito yang saat ini ditawarkan perbankan umumnya di bawah 3,5%, terkecuali beberapa bank terutama bank digital yang menawarkan bunga deposito cukup tinggi.

BBCA misalnya, menawarkan suku bunga deposito 2%, sementara BBNI dan BMRI menawarkan suku bunga deposito di kisaran 2,25%-2,5%, BBRI di kisaran 2,35%-2,85%, BNGA di kisaran 2,5%-2,75% dan BCIC di kisaran 3% - 3,75%.

Tahun ini, suku bunga deposito di perkirakan bisa lebih baik menyusul rencana The Fed yang akan menaikan suku bunganya di pertengahan tahun, yang tentunya akan diikuti oleh penyesuaian suku bunga BI.

Menurut LPS sendiri, rata-rata tingkat bunga deposito rupiah (22 moving daily average) bank benchmark LPS pada akhir November 2021 turun -8 bps ke level 3,06% dibandingkan dengan akhir bulan sebelumnya. LPS memprediksi tren suku bunga simpanan rendah masih akan berlanjut di awal tahun 2022.

Likuiditas Agak Mengetat

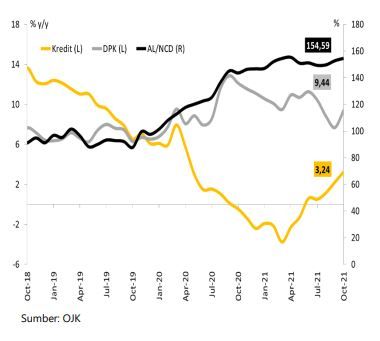

Pada Oktober 2021 lalu, LPS mencatat kondisi likuiditas perbankan masih cukup longgar dengan rasio AL/NCD di level 154,59%. Untuk tahun 2022 sendiri, LPS memproyeksikan penyaluran kredit akan melanjutkan pemulihan secara bertahap dalam beberapa bulan ke depan sejalan dengan pembukaan berbagai aktivitas ekonomi.

Di sisi lain, penyaluran kredit perbankan tetap perlu memperhatikan pengelolaan risiko kredit meskipun relaksasi kredit restrukturisasi telah diperpanjang sampai dengan Maret 2023. Pada saat yang sama antisipasi pemburukan kualitas kredit diperkirakan masih perlu dilakukan dengan melakukan pencadangan.

Adanya permintaan kredit yang lebih besar potensial menjadi tantangan baru yang perlu diperhatikan terutama kaitannya dalam pengelolaan likuiditas dan strategi penghimpunan dana agar tidak menimbulkan gangguan proses pemulihan ekonomi.

Adanya rencana the Fed menaikan suku bunganya sendiri membuat BI tengah mengantisipasi untuk sedikit mengetatkan likuiditas. Hal ini juga sedikit banyak kan berpengaruh pada likuiditas perbankan yang akan mengetat.