Robohnya Asuransi Jumbo (Serial 4): OJK Tak Punya Mitigasi?

Tiga kasus yang paling santer terdengar, misalnya, menimpa PT Asuransi Jiwa Bersama Bumiputera 1912 (AJB Bumiputera) atau AJBB, PT Asuransi Jiwasraya (Persero), dan PT Asuransi Angkatan Bersenjata Republik Indonesia (Persero) alias ASABRI.

Industri

JAKARTA – Otoritas Jasa Keuangan (OJK) menjadi salah satu pihak yang paling disorot ketika Industri Keuangan Non Bank (IKNB) asuransi tersandung beberapa kasus hukum yang menggemparkan beberapa tahun belakangan.

Tiga kasus yang paling santer terdengar, misalnya, menimpa PT Asuransi Jiwa Bersama Bumiputera 1912 (AJB Bumiputera) atau AJBB, PT Asuransi Jiwasraya (Persero), dan PT Asuransi Angkatan Bersenjata Republik Indonesia (Persero) alias ASABRI.

Sebagai regulator sekaligus pengawas, tak heran banyak pihak bertanya-tanya, seberapa optimal wewenang OJK dalam memitigasi sejumlah kasus asuransi yang bikin geleng-geleng kepala?

Faktanya, IKNB dipagari regulasi yang ketat. Menghimpun statistik OJK, tak kurang dari 52 peraturan memayungi industri asuransi. Sebanyak 26 regulasi berupa Peraturan OJK (POJK) dan 26 berbentuk Surat Edaran OJK (SEOJK).

- 11 Bank Biayai Proyek Tol Serang-Panimbang Rp6 Triliun

- Tandingi Telkomsel dan Indosat, Smartfren Segera Luncurkan Jaringan 5G

- Bangga! 4,8 Ton Produk Tempe Olahan UKM Indonesia Dinikmati Masyarakat Jepang

Terbaru, OJK kembali menerbitkan SEOJK Nomor 8/ SEOJK.05/2021 tentang Penerapan Manajemen Risiko bagi Perusahaan Asuransi, Perusahaan Asuransi Syariah, Perusahaan Reasuransi, dan Perusahaan Reasuransi Syariah.

Pembaharuan SEOJK ini tidak hanya menitikberatkan pada manajemen risiko IKNB, melainkan masyarakat pengguna jasa dan layanan asuransi. Mengutip makalah OJK Update yang dirilis Senin, 22 Maret 2021, terdapat sembilan jenis risiko yang akan memengaruhi profil risiko perusahaan.

Kesembilannya adalah risiko strategis, risiko kredit, risiko hukum, risiko reputasi, risiko operasional, risiko pasar, risiko kepatuhan, risiko asuransi, dan risiko likuiditas.

Pengetatan manajemen risiko ini mewajibkan perusahaan asuransi harus memiliki dan menerapkan strategi, kebijakan, dan prosedur manajemen risiko yang disusun secara tertulis.

Adapun, strategi, kebijakan, dan prosedur manajemen risiko dapat dituangkan dalam bentuk pedoman internal manajemen risiko perusahaan. Dalam penerapannya, perusahaan asuransi juga harus berpegang pada empat pilar meliputi pengawasan aktif dari direksi, dewan komisaris, dan dewan pengawas syariah.

OJK menjelaskan, model manajemen risiko terbaru ini untuk mengakomodasi perkembangan kegiatan usaha perusahaan yang semakin kompleks maupun antisipasi kebijakan perusahaan pada masa mendatang.

Tak ketinggalan, perusahaan juga diwajibkan memiliki struktur organisasi manajemen risiko. Tujuannya agar pelaksananya bisa efektif dengan kehadiran struktur organisasi komite dan struktur organisasi fungsi dari manajemen risiko, yang merupakan satu kesatuan dari struktur organisasi manajemen risiko perusahaan.

Guna menggali pandangan regulator dalam pelaksanaan mitigasi dan pengawasan, TrenAsia.com sudah menghubungi Kepala Eksekutif Pengawas IKNB OJK Riswinandi baik secara pribadi maupun melalui hubungan masyarakat (humas) OJK. Sayangnya, hingga artikel ini tayang jawaban yang dijanjikan belum juga diterima TrenAsia.com.

Ketat Aturan Tapi Masih Kebobolan

Ketatnya aturan di IKNB memang diamini banyak pihak, termasuk Pengamat Asuransi, Irvan Rahardjo. Bukan lagi ketat, bahkan menurutnya IKNB cenderung over regulated.

“Tak ada yang salah dengan peraturan, semua kasus yang ada selama ini terjadi karena adanya kesenjangan antara ketatnya aturan dengan lemahnya pengawasan,” kata Ivan pada TrenAsia.com beberapa waktu lalu.

Dalam konteks ketatnya regulasi, Ivan mengatakan industri perbankan merupakan contoh yang baik dalam mengimplementasikan aturan yang ada. Padahal, kedua industri tersebut sama-sama berkewajiban untuk menyetorkan berbagai laporan dari manajemen risiko secara berkala baik kuartalan maupun tahunan.

- PTPP Hingga Mei 2021 Raih Kontrak Baru Rp6,7 Triliun

- IPO Akhir Juni 2021, Era Graharealty Dapat Kode Saham IPAC

- Pemberdayaan Perempuan di Perusahaan Jepang Masih Alami Krisis Pada Tahun 2021

Dengan lemahnya pengawasan, Ivan sangat menyayangkan langkah ‘kesiangan’ OJK dalam penanganan kasus asuransi. Alih-alih mencegah, OJK cenderung menanganinya dengan cara memberikan sanksi berat yang justru malah memperburuk perusahaan yang sedang bermasalah.

Salah satu langkah yang memperburuk kondisi perusahan adalah penetapan Pembatasan Kegaitan Usaha (PKU). Ivan berpendapat, penetapan PKU harus sangat selektif dan berhati-hati.

Sebab, status tersebut dapat membawa potensi kerugian bagi nasabah dan perusahaan itu sendiri. Sebagai contoh, PKU terjadi pada Asuransi Jiwa Kresna (Kresna Life) dan Bumi Asih Jaya akibat masalah pembayaran klaim polis nasabah.

Tak main-main, penetapan dapat berujung kepailitan perusahaan seperti misalnya pada Bumi Asih Jaya. Alhasil, OJK malah digugat balik karena PKU membuat perusahaan ditinggal kabur nasabah.

“Jangan sampai kondisi ini dialami oleh perusahaan asuransi lain. Setidaknya, sebelum memberikan sanksi PKU, OJK memberkan sanksi administrasi 1 sampai 3 dengan jeda waktu,” imbuhnya.

Untuk menyetop adanya kasus yang menimpa perusahaan asuransi, Ivan menyarankan agar OJK mengetatkan pengawasan secara terintegrasi. Pasalnya, ia menemukan ada kurangnya koordinasi antara IKNB, pasar modal, edukasi, dan perlindungan konsumen.

Peran regulator tak serta merta mengabaikan kewajiban perusahaan asuransi untuk mematuhi aturan yang ada. Alasannya, perusahaan asuransi merupakan pihak yang paling bertanggung jawab atas pengelolaan ‘tubuh’ sendiri.

Oleh sebab itu, perusahaan asuransi harus konsisten berpegang pada tata kelola yang baik, manajemen risiko, dan pemenuhan aturan. “Ketiganya harus berjalan beriringan, tidak bisa terpisah-pisah.”

Kasus Hukum Asuransi Tak Mewakili Kinerja OJK

Pendapat berbeda dikemukakan oleh Asosiasi Asuransi Jiwa Indonesia (AAJI). Direktur Eksekutif AAJI Togar Pasaribu menilai, pengaturan dan pengawasan OJK relatif baik kendati masih perlu diperbaiki.

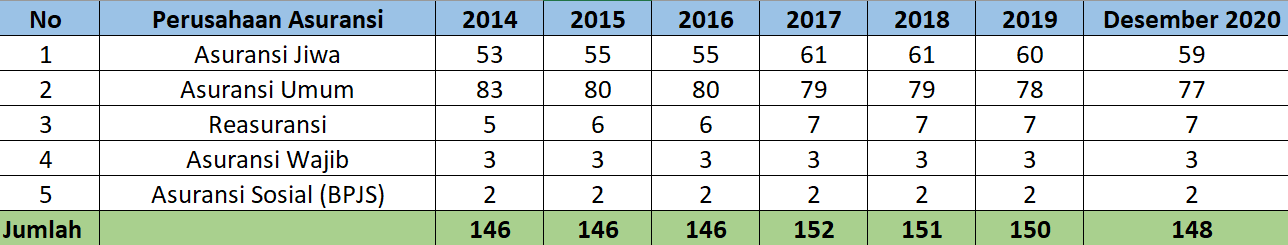

Baginya, beberapa kasus dari banyaknya perusahaan asuransi yang ‘dipelototi’ tak menjadikan OJK absen dalam wewenangnya. “Jangan jadi batu sandungan, ada ribuan perusahaan jasa keuangan yang diawasi OJK dan secara umum oke oke saja,” kata Togar.

Setali tiga uang dengan Ivan, Togar memang tak menampik perlunya integrasi antara komisaris, pemilik, auditor eksternal, dan OJK.

- 11 Bank Biayai Proyek Tol Serang-Panimbang Rp6 Triliun

- Tandingi Telkomsel dan Indosat, Smartfren Segera Luncurkan Jaringan 5G

- Bangga! 4,8 Ton Produk Tempe Olahan UKM Indonesia Dinikmati Masyarakat Jepang

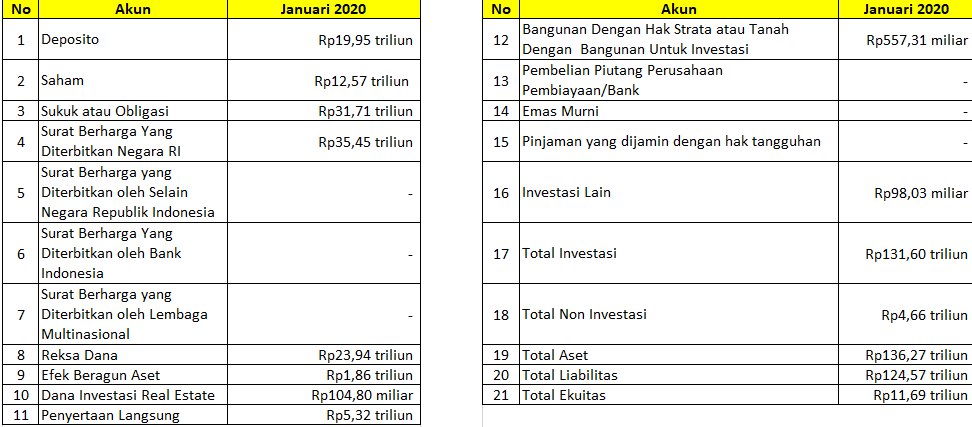

Lepas dari kasus yang ramai diperbincangkan, AAJI justru menunjukkan peningkatan pendapatan menjadi Rp91,86 triliun pada kuartal IV-2020. Melesat 81,7% dari kuartal III-2020 Rp50,56 triliun.

Walaupun secara kuartalan tumbuh ciamik, pendapatan ini kontraksi 8,6% dibandingkan dengan kuartal IV-2019. Kala itu, AAJI berhasil meraup pendapatan sebesar Rp235,80 triliun, sementara tahun lalu total pendapatan hanya Rp215,42 triliun.

Sedangkan untuk hasil Investasi, AAJI mencatat nominal Rp17,95 triliun, nilai ini kontraksi 23,7% dari perolehan pada kuartal IV 2019 sebanyak Rp23,53 triliun.

“Ini disebabkan oleh kondisi pasar modal di Indonesia yang kurang kondusif hingga kuartal IV-2020. Ditandai dengan adanya koreksi Indeks Harga Saham Gabungan (IHSG) sebesar 5,1 persen dibandingkan periode yang sama tahun sebelumnya,” tegasnya. (SKO)

Artikel ini merupakan serial laporan khusus yang akan bersambung terbit berikutnya berjudul “Robohnya Asuransi Jumbo.”